Presidencia de Pellegrini (1890-1892)

El crédito nacional

El estado de la economía, las finanzas y la política del país era muy delicado pero las medidas tomadas por Carlos Pellegrini, fueron pragmáticas y prudentes hicieron mejorar la situación.

El desbarajuste de carácter nacional y particular por causa de la psicosis especulativa de los años de prosperidad engañosa en la época de Juárez Celman había dañado peligrosamente la situación interna y debilitado en extremo el crédito exterior.

El cuadro dramático fue evocado unos años después por Pellegrini: "Cuando me recibí de la presidencia tenía la certidumbre de que todos los recursos de que disponía en ese momento el país, mientras no se procuraran nuevos, no se desarrollaran nuevas fuentes de renta, no iban a hacer posible la atención del pago de la deuda; pero creía que el crédito de la Nación estaba por arriba de cualquier sacrificio. Empecé por hacer lo que mucho se me criticó entonces. En medio de esas primeras angustias del tesoro, cuando faltaban hasta los recursos para pagar la administración, envié el último peso a Europa para atender los cupones de nuestra deuda del 19 de octubre de 1890 y el 19 de enero de 1891, y junto con el dinero para pagar esos cupones, que marcaban qué sacrificios era capaz de hacer el gobierno para mantener su crédito, envié al doctor de la Plaza con el estado más completo y detallado sobre la situación, en esos momentos, del erario nacional, sobre los recursos presentes, sobre los proyectos futuros del gobierno, y todos esos planes, todos esos estados, fueron entregados por el doctor de la Plaza a la comisión de la alta banca inglesa que en esos momentos estaba constituida bajo el nombre de Comité Baring, presidido por el barón Rothschild".

Victorino de la Plaza era abogado de bancos y como diplomático; residió muchos años en Londres en 1890 fue encargado por el presidente Carlos Pellegrini de la renegociación de la deuda externa del país, en medio de la crisis económica de ese año.

Una ley del 6 de setiembre había autorizado una emisión de 60 millones en billetes de la tesorería con el siguiente destino: 25 millones para el Banco Hipotecario Nacional, otros tantos para el Banco Nacional y diez millones para la deuda exigible de la municipalidad.

Pero el gobierno, en la urgencia de defender el crédito en el exterior, dispuso de 50 millones, los convirtió en oro y los transfirió a la Banca Baring. De la plaza fueron sacados quince millones de pesos oro; el poco stock metálico de que se disponía fue agotado y los bancos quedaron en liquidación, con la amenaza para el próximo futuro de la suspensión del servicio de las deudas por agotamiento de todos los recursos.

Al inaugurar el 17 de diciembre el Congreso sus sesiones, el presidente expuso sus opiniones sobre la crisis y anticipó proyectos de solución; la desvalorización de la moneda era uno de los efectos más desastrosos de la crisis, que se había intensificado por el pánico reinante y ello ponía en peligro el cumplimiento de los compromisos exteriores. Expuso en esa ocasión las negociaciones del doctor de la Plaza en Londres, con banqueros ingleses, franceses y alemanes y vaticinaba un arreglo ventajoso que permitiría saldar los compromisos. Anunció estrictas eco-nomías en la administración y exhortó a todos a disminuir sus gastos y condenó a los partidos que en esa hora difícil se dedicaban a sembrar alarmas y suscitar desconfianzas.

Pero las negociaciones de Victorino de la Plaza no correspondieron a las expectativas del gobierno; la crisis se había extendido en Europa misma y la casa Baring, tradicional banquero de la Argentina, corría serios peligros de colapso. Sin embargo, la banca británica mostró comprensión y disposición para llegar a soluciones.

Pellegrini expreso :

"El doctor de la Plaza presentó los documentos y dijo que la República Argentina estaba dispuesta a hacer todo lo que se le exigiera para mantener su crédito momentáneamente afectado por una situación extraordinaria. Esa comisión entró a considerar la situación de la República, y después de estudiarla hizo sobre ella un informe luminoso: declaró que la República poseía todos los elementos necesarios para hacer honor con el tiempo a sus compromisos y que lo único que necesitaba era un plazo moderado para darle tiempo al gobierno a reorganizar las finanzas del país, completamente desorganizadas por los sucesos que acababan de pasar".

Producida la crisis de 1890, el Banco Hipotecario Nacional entró en liquidación y el presidente Pellegrini, que asumiera luego de la revolución de julio, crea en su lugar el Banco de la Nación Argentina en 1891.

El Banco Hipotecario de la Provincia, era la institución más importante del país, junto con el Banco Nacional, suspendió en forma definitiva el servicio de los cupones de sus cédulas en los primeros tiempos de la presidencia de Pellegrini; el Banco de la Provincia y el Banco Nacional, a pesar del esfuerzo del gobierno para que se mantuviesen, sufrieron nuevas corridas en sus depósitos.

El gobierno decretó una feria de varios días y proyectó la emisión de un empréstito interno de cien millones con 6 % de interés, cuyo producto debía ser entregado a la Caja de Conversión para que lo destinara al redescuento, pero la suscripción apenas pasó de 43 millones, de los que sólo se cobraron 28 millones en efectivo, suma que se repartió entre el Banco Nacional y el Banco de la Provincia. Pero continuaron las corridas y el gobierno tuvo que disponer la clausura de los Bancos oficiales el 7 de abril de 1891.

La caída de los Bancos oficiales repercutió en los particulares y en junio habían suspendido los pagos cinco establecimientos de crédito. Pellegrini dijo sobre esos momentos angustiosos:

"Al principio del año 1891 la situación económica de la República era la siguiente: la base rentística única de la Nación eran los impuestos de la Aduana; los demás impuestos sólo servían para cubrir servicios especiales. Debido a la crisis y a los trastornos que sufrió entonces el país, el comercio exterior había disminuido en casi un 10 % y los derechos de Aduana se cobraban a papel depreciado en un 200%. Resultados definitivos: que la renta nacional había descendido rápidamente en un 30 % de su cifra de años anteriores".

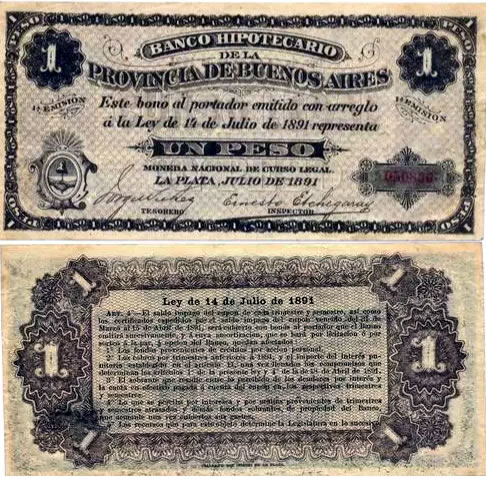

Cédula hipotecaria emitida por el banco nacional en la época de la crisis, estas cédulas se debían vender en la Bolsa de valores y cambiar por pesos moneda nacional , esto llevo a gran especulación que termino con las crisis de deuda de 1890.

¿Como operaba el sistema hasta 1890?

En nuestro país existían dos bancos hipotecarios: el Banco Hipotecario Nacional, fundado en 1886, y el Banco Hipotecario de la Provincia de Buenos Aires, creado en 1872. La operatoria de esos bancos se hacía por medio del sistema de cédulas. El banco emisor era un simple intermediario que conectaba a los inversores de capital con los poseedores de tierras que necesitaban desarrollar las riquezas de sus campos, hacer construcciones productivas, adquirir maquinaria agrícola, etc. Antes del desarrollo de los bancos hipotecarios, muy pocos se atrevían a invertir en bienes raíces, por las dificultades de su evaluación, y si lo hacían era a muy altos intereses.

Veamos cómo operaba el sistema: el poseedor del bien a hipotecar solicitaba un préstamo al Banco, asumiendo la obligación de repago mediante un servicio anual. El banco tasaba la propiedad, pero no entregaba dinero sino cédulas que debían venderse en la Bolsa de Comercio. Las cédulas eran emitidas en pesos moneda nacional –también hubo una emisión de oro en la etapa final–, pero el interés que abonaban era alto. Llegaba al 8% anual, pagable por cupones, que la institución se comprometía a abonar al portador, lo que permitía su libre transferencia sin gastos. Es interesante acotar que hecha la tasación, la suma a prestar no debía exceder de la mitad de aquella, y el bien a hipotecarse estar libre de otro gravamen.

Como idea era interesante, pero debía manejarse bien y todo dependía de la correcta y honesta evaluación de los tasadores. Las cédulas fueron, desde el comienzo del boom de fines de la década de 1880, un valor tan especulativo como el de la tierra que garantizaban.

Cuando se aplicó el dinero a intereses legítimos resultó útil a la expansión rural, pero no resultó así para el pequeño propietario, a veces inmigrante, que adquirió la tierra a valores muy altos, no compensados por su productividad y a los que una mala cosecha sumada al peso de la deuda hipotecaria podría llevar a la ruina.